高額療養費とは?

高額療養費とは、保険治療で払う医療費を一定額以上払わなくて済む制度です。

1ヶ月間(同じ月内)に同じ医療機関で健康保険で払った医療費が自己負担限度額を超えた場合に、申請をすると自己負担限度額を超えたお金が手元に戻ってくる制度です。

自己負担限度額は、年齢および所得状況等により設定されています。70歳未満の方は、2015年1月より年収に応じて自己負担限度額の区分が5つに分けられました。

ひと月あたりの自己負担限度額(70歳未満の場合)

- 年収約1,160万円~

- 252,600円+(医療費-842,000)×1%

- 年収約770~約1,160万円

- 167,400円+(医療費-558,000円)×1%

- 年収約370~約770万円

- 80,100円+(医療費-267,000円)×1%

- ~年収約370万円

- 57,600円

- 住民税非課税の方

- 35,400円

さらに医療費の負担を軽減できる!

- 複数の医療機関等における自己負担を合算

- 原則ひとつの医療機関で支払った医療費に対して使える制度です。ただし、ひとつの医療機関で自己負担限度額を超えない場合、複数の医療機関で同月にそれぞれ21,000円以上支払った場合には、合算して申請することができます。

- 世帯合算

- 同じ医療保険に加入している場合、窓口でそれぞれお支払いになった自己負担額を1か月単位で合算することができます。

- 多数回該当

- 直近の12か月間に、既に3回以上高額療養費の支給を受けている場合にはその月の負担の自己負担限度額がさらに引き下がります。

高額医療費の申請はココに注意!

月またぎは損

申請をするためには同じ月の医療費である必要があります。手術、入院の予定がある場合には月初めからするのが良いでしょう。

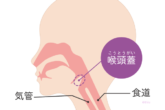

保険診療であること

歯科治療における自由診療(自費診療)に関してはこの制度を適用できません。例外として、顎変形症で保険で外科矯正を行う場合にはこの制度を利用し、払い戻しを受けることができます。

医療費控除とは?

医療費控除とは、医療費がたくさんかかってしまった年は税金を安くできる、という制度です。

家族全体で支払った医療費が年間10万円を超えたとき(年間所得が200万円未満の場合はその5%を超えたとき)、その超えた分を所得金額から控除することができます。(最高200万円まで)

歯の治療については、保険のきかないいわゆる自由診療によるものや、高価な材料を使用する場合などがあり治療代がかなり高額になることがあります。このような場合、一般的に支出される水準を著しく超えると認められる特殊なものは医療費控除の対象になりません。

引用:国税庁

歯列矯正の治療でも、条件によっては医療費控除の対象になります。それは次のような場合です。

- 子どもの場合

- 発育段階にある子供で不正咬合があって矯正が必要なケース。

- 成人で、歯科医師が治療が必要と診断した場合

- 成人の場合で、「かみ合わせが悪くて機能的に問題があるので歯列矯正治療が必要」と歯科医師が判定し、確定申告で診断書を提出した場合。

見た目を美しくすることが目的の歯の矯正は控除の対象になりませんので注意してくださいね!

医療費控除の申告はココに注意!

すでにもらったお金は差し引く

受けた治療で保険金を受け取った場合は、その分を差し引かなくてはなりません。

医療費控除の対象となる金額は、下の式で計算した金額です。

医療費控除額=

年間に支払った医療費の合計-保険金などで補填される額(*1)-10万円(*2)

(*1)高額療養費・家族療養費・出産育児一時金、契約している保険会社から出る生命保険や医療保険の給付など

(*2)総所得金額等が200万円未満の場合、総所得金額等の5%の金額

交通費も申告できる

通院にかかった交通費も申告することができます。小さいお子さんの通院に付添が必要なときなどは、付添人の交通費も通院費に含まれます。公共交通機関の場合は領収書は必要ありません。タクシー代は緊急性や交通不便、要介護などの理由がる場合にのみ申告できます。自家用車でかかるガソリン代、駐車場代は申告できません。

領収書やレシートは保管しておこう

申告するときは、医療費の領収書を提出する必要があります(※平成29年分の確定申告より領収書の提出の代わりに「医療費控除の明細書」の添付が必要に)。領収書のない公共交通機関の交通費については、交通費の日付と金額を書いた一覧表を作ってきちんと説明できるようにしておきましょう。

歯科ローンやクレジットで支払ったときの申告年に注意

歯科ローンは、患者が支払うべき治療費を信販会社が立替払をして、その立替分を患者が分割で信販会社に返済していくものです。したがって、信販会社が立替払をした金額は、その患者のその立替払をした年(歯科ローン契約が成立した時)の医療費控除の対象になります。

引用:国税庁

収入が多い人が医療費控除の申告をすると得

還付金=医療費控除額×所得税率

つまり夫婦共働きの場合など、所得が多い人が医療費控除の申告をしたほうが戻ってくるお金(還付金)が多くなるのでお得です。

住民税も安くなる

医療費控除を申告すると住民税も安くなります。これは住民税が前年の所得に応じて税金の額が決まるためです。

医療費控除は平成29年分から領収書の提出が不要に

平成29年分の確定申告から領収書の提出が不要になりました。その代りに「医療費控除の明細書」の添付が必要となります。

- 医療費控除の明細

-

(1)医療を受けた方の氏名

(2)病院・薬局などの支払先の名称

(3)医療費の区分(診療・治療/介護保険サービス/医療品購入/その他の医療費)

(4)支払った医療費の額

(5)(4)のうち生命保険や社会保険などで補填される金額

また健康保険組合などから届く「医療費のお知らせ」を添付することでも明細の記入を省くことができます。

医療費控除の明細書は国税庁のサイトよりダウンロードが可能です。https://www.nta.go.jp/shiraberu/ippanjoho/pamph/pdf/iryoukoujyo_meisai.pdf

※平成29年から平成31年分までの確定申告に関しては、医療費の領収書の添付または提示でも可能です。

領収書は捨ててもいい?

領収書の添付の必要がなくなっても税務署から提出や提示を求められる場合がありますので確定申告期限などから5年間は保管しておきましょう。

高額療養費制度と医療費控除でかしこく歯列矯正の治療費を抑えましょう

いかがでしたか?

歯列矯正で高額療養費制度が利用できる場合は、顎変形症で保険で外科矯正を行う場合と限られてきます。まずは歯列矯正の専門医院で診察を受けることが第一歩です。

高額療養費はひと月、医療費控除は年間で支払った医療費に対するお得な制度です。

自費の歯列矯正治療でもいくらかお金が戻ってくるとは見逃す手はありませんね!

歯列矯正の治療費は高額です。「かみ合わせが悪くて機能的に問題があるので歯列矯正治療が必要」と歯科医師が判定したら医療費控除は受けられるのはほぼ確実です。

面倒でも領収書やレシートはしっかりと専用の封筒を作って保管しておきましょう。公共の交通機関を使う人は日にちの記録を忘れずに。タクシーの場合は領収書をもらっておくのを忘れないようにしましょうね。